- カテゴリ:経営ノウハウ

コインランドリー経営で節税するにはどうしたらいいの?

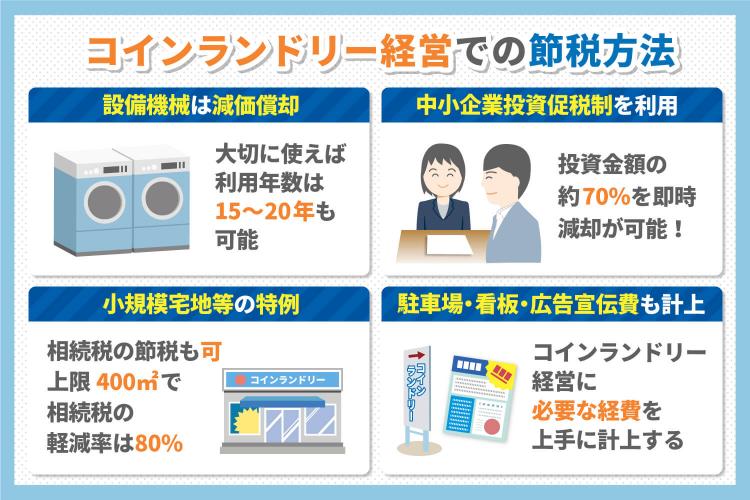

コインランドリー経営、投資は節税しやすいと言われています。今回は、原価滅却、中小企業投資促進税制、両規模宅地等の特例といった点から、コインランドリーの節税をご説明いたします。

設備機器は減価償却で節税できる

コインランドリーの一番の資産はその設備です。一般的な物件の場合は、物件の評価が重要です。しかし、コインランドリーの場合は設備に重点をおいて評価されます。

コインランドリーで使用される設備は年々劣化していきますが、この分を減価滅却できるため、設備を新調しないかぎり、年を追うごとに資産価値が低くなります。

税金は資産の価値によって決められますので、年々節税効果は高まっていくというわけです。

減価滅却を考えるうえで重要になるのが、その設備の耐用年数です。コインランドリーで利用される設備は、不特定多数の人に頻繁に利用されることを想定してかなり丈夫に作られています。その耐用年数は13年程度ですが、きちんとメンテナンスを行い、大切に扱い続ければ15年から20年程度もつこともあります。

中小企業投資促進税制を利用して節税

中小企業等経営強化法という法律を利用して節税対策をするという方法もあります。これは、自社の設備、費用、経営に関する能力を向上させるためのものです。国に「経営向上力計画書」というものを提出し、その内容が認定されることで特別な税制優遇、金融支援を受けられます。

中でもコインランドリーの節税に役立つのが中小企業投資促進税制です。中小企業の設備投資が優遇される制度で、とくにコインランドリー機器への投資には投資金額の70%程度の即時滅却が可能です。

しかし、この制度はまだ始まったばかりで内容もよく変更されます。近年は期限が延長されて2年間となりましたが、今後この期間は変更される可能性もあります。

中小企業投資促進税制は期限付きの税制ですので、利用する際はきちんと最新情報を確認し、不備のないようにしておくことが大切です。

小規模宅地等の特例による節税

すでに所有している土地をコインランドリーとして使用する際は、小規模宅地等の特例をチェックすることをおすすめします。この特例にあたっている場合、相続税の節税が可能です。

店舗やアパート、住宅など、土地をどのように利用するかによって相続税の評価価格が変動します。コインランドリーのような店舗に分類される利用をしている場合、上限面積400平方メートル、相続税評価格の軽減率は80%です。

アパートなどを経営するよりも土地の評価が低くなり、その分税金も抑えられます。

駐車場、看板、広告宣伝費も経費計上して節税

コインランドリーの経営には、設備費やメンテナンス代、清掃代のほかに駐車場、看板、広告宣伝費などの費用もかかります。こういった費用については、節税のことを考えるなら経費として計上するのがよいでしょう。

もちろん、コインランドリーの経営と無関係のものを経費として計上することは違法ですが、駐車場、看板、広告宣伝費などはすべてコインランドリーの経営に必要な費用ばかりです。

少しでも節税をするためには、経費をいかに上手に計上するかも重要なポイントなのです。

チラシやネットでの広告、看板の作成などにかかった料金はかならず経費として計上していくようにしましょう。

コインランドリーの経営で賢く節税しよう

コインランドリーを経営していく上で大切な節税対策についてご紹介いたしました。コインランドリーでは、設備の耐用年数を考えた上での減価滅却、中小企業投資促進税制、小規模宅地等の特例、さらに経費の計上によって節税をしていくことが可能です。

とくに小規模宅地等の特例では、アパートを運営するよりもコインランドリーを運営する方が節税になるというパターンもあります。

コインランドリーは近年新しい投資先として注目を集めているだけでなく、フランチャイズ展開なども広まっており、初心者でも簡単に参入できるジャンルです。

より節税対策ができる土地の使い方をしたいという方は、ぜひコインランドリーとして土地を有効活用することも検討してみてください。